無職でも確定申告が必要?必要なケースや手続き方法についてもご紹介

2022.05.20

働いてもうけが出ると、税金を納めなければいけません。納税するためにやらなければならないのが、確定申告です。

確定申告はフリーランスの人が行うというイメージがありますが、実は退職後や失業中といった無職の場合にも行わねばならないときがあります。

行わないと、実は損をしてしまうことさえあります。

会社員、自営業、無職、それぞれの場合について解説します。

自分の状況と当てはめて確認してみましょう。

またいつまでに提出しなければならないのか、提出書類についても触れていきます。

バイトを探す

確定申告って何?

まず、確定申告とは何でしょうか?主な役割は、国に納める所得税を精算する手続きです。

所得とは得た収入から経費を差し引いたものを指します。

税法では、所得を10種類に分類しています。

給与所得をはじめとした配当所得や不動産所得など、それらすべてに税がかかります。

それぞれのかたちで得た利益を正しく把握し、それに対する税金を計算して申告、納めるまでが確定申告です。

多くの人は会社から給与をもらっている会社員で、所得は給与のみです。

そうなると、納税は会社が行ってくれていることがほとんどなので、個別に申告しなくてもいい人が多いという現状があります。

個人で事業をしている人は自身で行う必要があります。

しかし、会社員や無職の人でも、所得税を精算するために行わなければならない場合があります。

詳しくは下記に解説していきましょう。

確定申告のメリットについて

メリットは、還付金が受けられる場合があることです。

上記に、確定申告は「所得税を精算するための手続き」であると説明しました。

ただ単に、税金を払うための手続きではありません。

給与をもらう際、あらかじめ事業者が税金を差し引くことを源泉徴収といいます。

しかし個人で控除が適用される場合には、源泉徴収された額より最終決定した税金が少ないことがあります。

そうなると払いすぎているため、還付金が戻ってくるのです。

また、一年間の医療費が高額になれば医療控除、ふるさと納税をしていれば寄付金控除、さらには災害や盗難などで資産が被害を受けてしまったら雑損控除が受けられます。

確定申告のデメリットについて

デメリットとは、手間と時間がかかることです。

最近はオンラインでも手続きが可能になるなど改善されてきていますが、用意する書類もあり、準備に時間がとられます。

数千円の還付金のためにたくさんの労力がいるとなると、面倒くさくてあきらめてしまう人もいるでしょう。

確定申告が必要な条件

次に、確定申告しなければならない条件を、会社員・自営業・無職の3つのケースに分けて解説していきます。

それぞれ示される条件が変わってくるので、当てはまるケースを確認してください。

特に会社員の場合は特殊になります。

一般的に、所得が確定した年末に書類を提出し、年末調整というかたちで事業者が納税を完了してくれる仕組みになっています。

個人的に何かすることはありません。

会社員の場合

会社員であれば、普通は年末調整で所得税の精算は終わっていますが、次にあげる条件に当てはまるなら、個人で申告する必要があります。

- 医療費控除・寄付金控除・雑損控除など年末調整対象外の控除を受けたい

- 給料以外の所得が年間20万円以上ある

- 2ヵ所以上から給料をもらっている

- 年収が2000万円を超えている

まず、医療費が一年間で10万以上かかっているなら、控除対象となります。

また、ふるさと納税をしている方は寄付金控除で申請ができます。

他にも、住宅のローンを組んだ方にも受けられる控除があるので、見落とさないようにしましょう。

ローンを組んでいなくても、耐震やバリアフリーなどに住宅を改修した場合は控除が受けられます。

給料以外の所得とは、副業での報酬だけでなく、投資や贈与、土地の売却での利益も入るので注意しましょう。

自営業の場合

自営業を営んでいる方は、毎年確定申告が必要です。

しかし、年間の所得が基礎控除額の48万円を下回る場合は、不要となります。

所得とは、売上額から経費を差し引いたものを指しています。

経費を差し引いただけで基礎控除の48万を下回ることがあれば、実質赤字ということになり納税義務はありません。

義務はなくても、損失を青色申告で申告しておくと、節税対策になります。

申告することで、損失の3年間繰り越しが可能になります。たとえば、次の年に売り上げが黒字化した際には、前年度に申告した損失を控除してもらえます。

また、主要事業ではない副業や投資などで利益が年間20万を超えていれば、申告の義務が生まれます。

無職の場合

現在無職であっても、確定申告しなければならないことがあります。

とくに行う義務はなくても、行うことで得する場合もあるため、この機会にぜひ確認しておきましょう。

基本的に、税金は過去一年間の収入に対してかかります。

去年働いた経験が一定期間あるなら、納税を意識しなければなりません。

一番注意しなければならないのが、年度途中で退職してしまった人です。

会社の年末調整が受けられないので、自身で所得税の精算をしなくてはなりません。

この場合は還付金が得られる可能性があります。

また、退職後に年金生活をしている方も注意しましょう。

年金も課税対象なので、税金がかかります。

ただし、金額によってはかからないこともあるため、下記に詳しく解説します。

さらに投資や、不動産を売却した、贈与を受けたなどで所得がある人も、金額によって申告しなければならないことがあります。

無職でも確定申告が必要な場合

無職でも確定申告の必要な場合があります。

年度途中で退職した、働いてはいないけれども年金、投資、贈与など何らかの所得がある、特定の控除を受けたい場合です。

それぞれについて詳しく下記に解説していきましょう。

年度途中で退職した人

1/1から12/31までに働いており、年度の途中で退職した人は、次の年に所得税を精算しなければなりません。

働いている間は、勤務先によって源泉徴収され、給与から所得税を納めているかたちとなります。

源泉徴収額はあくまで概算であり、正確な税額ではありません。

そのため、年度末に税金が確定した時点で、年末調整して過不足金を精算します。

しかし年度途中で退職すれば、年末調整で行われる精算や控除が成されません。

自身で手続きをしないと、払いすぎた税金は戻ってこなくなります。

年金を受給しているケース

退職後、年金を受給している人も確定申告しなければならないことがあります。

年金も所得税の対象となります。年金受給額が年間400万円を超えている人、年間400万円以下であってもその他で20万円を超える利益がある人は、確定申告しなければなりません。

年金以外の所得としては、例えば不動産の売却や家賃収入、保険金、投資などの収入があります。

合計して20万円を超えそうなら、忘れないように確認しておきましょう。

何らかの所得を得ているケース

無職で給料という収入がなくても、別のかたちで一定額以上の利益を得ていれば、納税する義務が生じます。

この場合の一定額は20万円と定められており、利益が20万円を超えると確定申告しなければならないのです。

給与収入以外の所得とは、臨時で行った仕事の報酬や保険金、家賃収入や投資で得た収入も対象になります。

例えば、専業主婦(夫)は無職の扱いになりますが、投資などの利益が20万円を超えていれば、申告しなければなりません。

無職でも確定申告をした方がよい場合

無職でも、確定申告しなければならない場合と、しなくてもペナルティはないけれどした方がよい場合もあります。

した方が得をするのが次のような2つのケースです。

ただし、現在無職でも一年以内に働いていた期間がある人に限ります。一つずつ確認していきましょう。

- ふるさと納税で2000円を超える額を寄付した人

- 医療費が年10万以上かかった人、もしくは総所得金額の5%を超える医療費がかかった人

どちらも申告しなくてもペナルティを受けることはありませんが、申告していないと、所得控除や税金の還付といった恩恵を受けられません。

ふるさと納税をした人

ふるさと納税で2000円を超える額を寄付した場合は、寄付金控除で申請しましょう。

超えた分の額が、所得税と住民税の課税対象から控除されます。

課税対象が減ると、必然的に税金が少なくなるため、節税できるのです。

申告しなければ所得控除されないため、ふるさと納税した事で損してしまいます。

ふるさと納税は、1年の寄付した税金が対象となり軽減されます。

無職で無収入の年にふるさと納税をしても恩恵を受けられないので、注意しましょう。

現在無職でも1年以内に働いていた期間があるのなら控除が適用されます。

控除の対象となるふるさと納税額には、上限があることにも注意してください。上限は、総所得金額等の40%です。

医療費が年間10万円以上かかった人

医療費が年間10万以上かかったケースも、確定申告すれば所得控除が受けられます。

また、総所得金額の5%を超える医療費がかかったときも同じです。

医療費は夫婦や子供、家族全体で合算して計算します。

また、治療費以外にも医療にかかったものの費用が含まれます。

例えば、通院にかかった交通費も計上できます。

領収書を残しておいて合計を計算し、10万以上になれば申告しましょう。

ただし、過去1年以内に所得がなければ申請しても意味がありません。

所得税がそもそも発生しないので控除が無いのです。

しかし、本人に所得がなくても、生計を共にする夫婦に所得があれば、その家族が医療費の控除を受けられます。

確定申告が不要な人

次に確定申告が不要という視点からまとめていきます。

まずは会社員で給与所得のある人は会社で納税まで行ってくれるので、副業などで20万を超える収入があるなど特殊な場合を除いて必要はありません。

無職で必要のないケースを次に確認していきましょう。

失業保険の受給のみが収入の人

失業している人は失業保険を受給しますが、これは所得税の課税対象外です。よって、確定申告の必要はありません。

自宅の不用品の処分で収入を得た人

スマホのアプリやネットなどで自宅にある生活用品や衣服、本、CDなどを売って得た収入は、所得税の課税対象外になります。

不用品を、処分したという名目になるためです。

ただし、転売を目的として物を商品として仕入れ、スマホのフリマアプリを使って売る、という場合は利益が出れば確定申告が必要です。たとえフリマアプリで売っても、商品を販売して得た利益は、納税の義務があることを覚えておきましょう。

30万円以上の高額なものを販売した場合にも、申告しなければなりません。

扶養されている家族

専業主婦(夫)で配偶者の扶養となっている、または学生で親の扶養になっている人で、全く収入がなければ確定申告の必要はありません。

専業主婦であっても、臨時の報酬や保険、また投資などで基礎控除の48万円を超える所得がある場合には、納税の義務が生まれるため申告しなければいけません。

確定申告をわすれるとどうなる?

すでに源泉徴収されている人で年末調整が行われない場合には、多く納税した分が確定申告することで還付されます。

忘れてしまうと、還付が受けられなくなってしまいます。

さらに、所得が修正されないため、翌年の住民税や国民健康保険料などにも影響を及ぼし、損をすることもあるので気を付けましょう。

申告しなければならない所得があるにもかかわらず申告漏れがあれば、無申告加算税や重加算税、延滞税などの追徴税がかかってきます。

社会的な信頼度にも関わってくるので、忘れないよう、漏れのないよう申告するようにしましょう。

これくらいは分からないだろうと考えても、税務署には報酬に関する支払調書、投資利益に関する報告書が提出されているため、所得はすべて把握されている、と考えておきましょう。

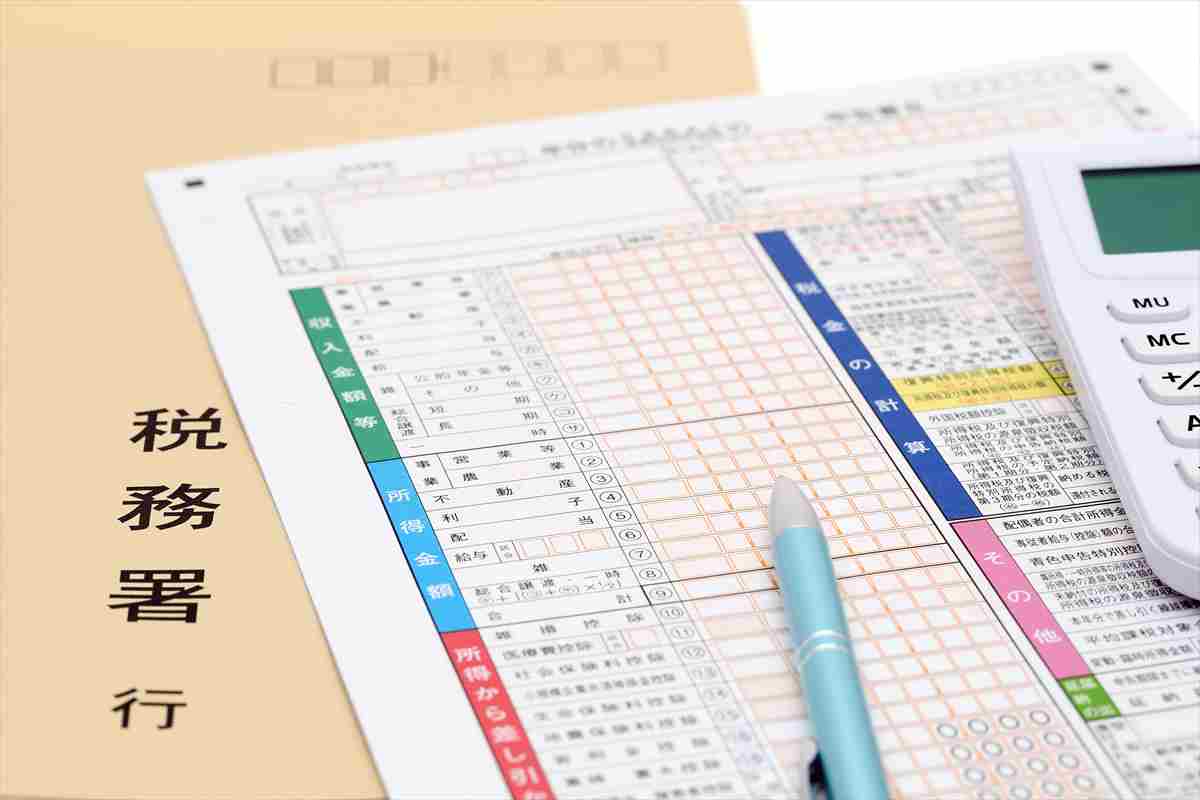

確定申告の手続きの仕方

確定申告の手続きは、以前は申告書を指定の窓口にもらいに行き、必要書類をそろえて管轄の税務署に郵送か持参でした。

しかし、インターネットが普及した今、2004年以降e-Taxサービスが開始され、オンラインでの申請が主流になりつつあります。

それぞれの手続きの仕方を確認しておきましょう。

e-Taxの場合

オンラインで申請するにはe-Taxを利用します。2004年からサービスが開始されました。

現在、マイナンバーカード方式とID パスワード方式の二つで申請が可能です。

マイナンバーカード方式の場合、以前は専用のICカードリーダライタが必要でした。

しかし、2020年1月からパソコン画面に表示された2次元バーコードを、スマホで読み取りできるようになりました。

ID パスワード方式は、まず税務署で本人確認をしなければならないため、スマホ利用の可能なマイナンバーカード方式がおすすめです。

必要な数字をオンライン上で入力すれば計算も自動で行ってくれるため、間違いもなく便利です。

さらに提出書類も、e-Taxを利用すれば省略できるものもあります。

郵送の場合

郵送の場合は、必要書類と申告書を所轄の税務署に送付します。

申告書は、税務署や確定申告会場、市区町村の担当窓口でも手に入りますが、国税庁のホームページからダウンロードすることも可能です。

控えが必要な場合には、自分の宛名を記入した切手を貼った状態の返信用封筒を同封します。

提出の締切日は、到着した日ではなく消印日になることも覚えておきましょう。

所轄税務署に持ち込む場合

必要書類や申告書を、税務署に直接提出することもできます。

その場合は、納税先である所轄の税務署に持ち込みます。

一般的には、住民票の住所の場所が、納税地です。

勤務地に近いなどの理由で別の税務署に提出することはできません。

提出したら受領証をもらいます。

時間外の場合には収受箱が用意されているので、そこに投かんします。

確定申告に必要な書類

確定申告に必要な書類は次の通りです。郵送や窓口提出で共通して必要なものは

- 確定申告書

- 本人確認書類(マイナンバーカード、運転免許証、パスポートなど)

- 銀行口座の情報がわかるもの(還付がある場合)

- 所得を証明できるもの(源泉徴収票など)

- 各種控除の証明書

e-Taxを利用する場合には、郵送・窓口提出で求められる添付書類のほとんどが省略されます。

マイナンバーカードを読みこむか、窓口で本人確認した後に発行されるパスワードを使うため、本人確認書類さえも必要ありません。

医療控除を受けたい場合には、以前は領収書の添付が必要でしたが、今は医療費控除の明細書の作成・添付に変更となりました。

ただ、作成のためには領収書が必要になるのできちんと保管しておきましょう。

ふるさと納税で寄付金控除を受けたい場合には、自治体から送付される受領証が必要になります。

2ヶ所から給与を受け取っている場合には、年末調整を受けているところも受けていないところも、共に源泉徴収票が必要です。

その他、住宅に関する控除を受けたい場合や災害や盗難被害による控除を受けたい場合には、それぞれ適用されるのに必要な証明書を用意します。

確定申告の提出期限

確定申告の報告対象となる期間は、前年の1/1から12/31までです。

この期間の所得を計算し納めるべき所得税額を申告します。

提出期間は、年を越した2/16から3/15までとなっています。

ただし、2/16と3/15が土曜日や日曜日、祝日であると、翌日(あるいは翌々日)の平日が期限日となります。

還付申告は例外で、1/1から申告可能となり、申告可能日から5年以内であればいつでも還付を受けられるようになっています。

無職でも確定申告すべき・した方がいいケースも

無職確定申告しないとどうなるの?という疑問にお答えするなら、次のようになります。

- 無職で過去一年間一切収入がなければ確定申告する必要はない

- 無職でも過去一年間のうち、年金や投資なども含めてなにかしら一定額収入があれば、確定申告しなければならない(失業保険、不用品を処分での収入は除く)

- 無職でも過去一年間のうち収入があり、ふるさと納税や医療費が年間10万以上かかった人は確定申告しないと損をする

現在無職でも今一度確定申告の必要があるか確認して、ペナルティを受けるなど損をしないようにしましょう。

バイトを探す